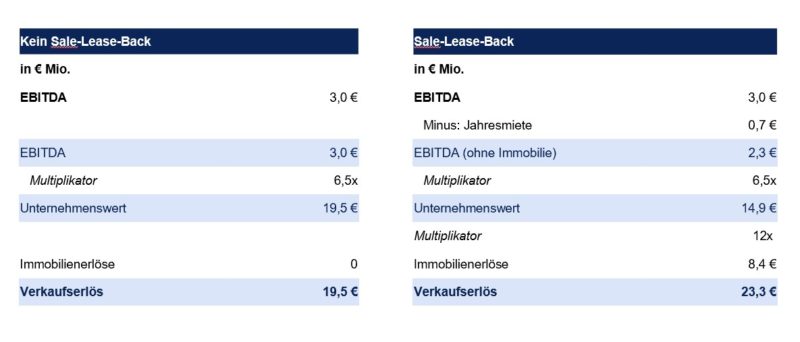

Fallbeispiel Sale und Leaseback der Unternehmensimmobilien Kaufpreis 20% +

Häufig verpassen mittelständische Unternehmen, den Wert der Immobilien im Rahmen eines Gesamtverkaufs zu realisieren und verzichten auf erhebliche wirtschaftliche Vorteile. Wie das Beispiel „Kein Sale-Leaseback-Back“ unten deutlich zeigt, setzt der EBITDA-Multiplikator, der vom Erwerber angesetzt wird, die Immobilien des Unternehmens nicht zu ihrem Marktwert an.

Auch ist ein Unternehmen mit Betriebsimmobilie häufig weniger attraktiv für den Käufer. Im Gegensatz zu mittelständischen Unternehmen versuchen internationale börsennotierte Unternehmen und solche im Private Equity Besitz die Bindung von Kapital in Immobilien weitgehend zu vermeiden.

Angebot wird attraktiver durch geringere Kapitalbindung und Flexibilität

Eigentümer können daher ihr Angebot für einen breiteren Käuferkreis attraktiver machen indem sie die Immobilie im Vorfeld einer Transaktion oder parallel dazu beispielsweise an auf Unternehmensimmobilen spezialisierte Anleger und/oder Immobilienfinanzierer verkaufen.

Hohe wirtschaftliche Vorteile belohnen den Zusatzaufwand

Im vorliegenden Beispiel konnten wir für einen Kunden ca. 4 Mio. (20%) höhere Erlöse erzielen. Zwar war die Transaktion etwas komplizierter, doch zeigt der wirtschaftliche Vorteil, dass der Aufwand gerechtfertigt war und es sich gelohnt hat.

Auch eine Alternative bei Finanzierungen

Sowohl bei Refinanzierungen, Restrukturierungen und Wachstums- und Akquisitions-finanzierungen ist der Sale & Lease Back von Immobilien auf die Vorteilhaftigkeit zu prüfen. Lesen Sie hierzu unseren Beitrag „Sale & Lease Back als Finanzerungsalternative“