- Home

- News & Insights

- M&A in de verhuurmarkt | Rental Blog

M&A in de verhuurmarkt | Rental Blog

Uit onze laatste inzichten blijkt dat de Europese verhuurmarkt de groeiende trend heeft voortgezet en een aanzienlijke consoliderende fusie- en overnameactiviteit heeft ervaren. De markt ondervindt een toenemende interesse van private equity- en infrastructuurfondsen die willen profiteren van de kostenvoordelen die een verhuurplatform te bieden heeft.

De European Rental Association (ERA) wees onlangs op een aanzienlijke groei van 7,9% in de Europese huursector in 2021. Deze stijging resulteerde in een huuromzet van meer dan € 24,6 miljard in de 15 Europese landen die in het rapport worden genoemd. Alle markten kenden groei, waarbij het Verenigd Koninkrijk, Duitsland en Frankrijk domineerden, samen goed voor ongeveer 60% van de gehele Europese huurmarkt (wat wordt ondersteund door onze transactieanalyse hieronder). De Nederlandse verhuurmarkt groeide tussen 2021 en 2022 met 7,2%.

Recentelijk ondergaat de verhuurindustrie een verschuiving naar meer technologische oplossingen en milieuvriendelijke bedrijfsmodellen, wat kansen biedt voor bedrijven om strategisch in te spelen op deze ontwikkelingen en voorop te blijven lopen in de markttrends.

Consolidatie analyse

Er is aanzienlijke activiteit geweest op het vlak van fusies en overnames in de verhuursector met gemiddelde EBITDA-multiples in de afgelopen drie jaar rond 7,7x. De sterk groeiende markt in combinatie met de schaalbaarheid, het terugkerende karakter en de diversificatie van oplossingen stuwen de marges op.

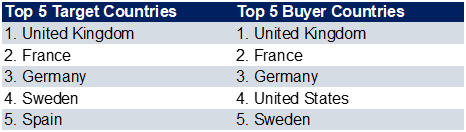

We analyseerden 463 Europese transacties van begin 2018 tot medio 2023. De top 5 van doel- en kopende landen komt overeen met de bevindingen van de European Rental Association, waarbij het Verenigd Koninkrijk, Frankrijk en Duitsland zowel de populairste doel- als kopende landen in Europa zijn.

Verder ontdekten we dat in totaal 48% van de transacties grensoverschrijdende overnames zijn en dat het in 75% van de gevallen om een strategische overname gaat. Tot de belangrijkste consoliderende bedrijven behoren het Franse Kiloutou, het Britse Sunbelt Rentals en Briggs Equipment, het Finse RentaGroup, het Griekse Eltrak, het Nederlandse Boels en het Zweedse Atlas Copco.

De belangrijkste factoren voor verhuurbedrijven om te consolideren zijn portefeuillediversificatie, de verwerving van nieuwe technologie en kostenbesparingen. Over het algemeen heeft een groter bedrijf de capaciteit om meer concurrerende prijzen, een bredere selectie van apparatuur en een superieure klantenservice te bieden in vergelijking met hun kleinere tegenhangers.

Toegenomen interesse van financiële kopers (PE / Infrafondsen)

De markt ondervindt ook meer belangstelling van financiële kopers, meerdere private equity- en infrastructuurfondsen die investeren in een verhuurbedrijf voor apparatuur. Sinds 2018 is bij 25% van het totale aantal transacties in de Europese verhuursector een financiële investeerder betrokken.

Belangrijke redenen waarom verhuurbedrijven steeds aantrekkelijker worden voor infrastructuur- en private equity fondsen zijn onder andere:

• Interessant rendementspatroon; investeringen in de sector hebben een korte terugverdientijd en een hoge ROI omdat de aangeschafte apparatuur continu inkomsten genereert.

• De sector heeft een lager risico vanwege de hoge activawaarde en beheersbare kasstromen in een economische neergang. Investeringsuitgaven kunnen gemakkelijk worden verlaagd door de uitbreiding van nieuwe apparatuur uit te stellen. Activa hebben meestal een goede restwaarde.

• Infrastructuurfondsen hebben altijd een voorkeur gehad voor investeringen in bedrijven die veel activa bezitten. In het verleden werden alleen ‘core’ activa overwogen, zoals nutsbedrijven of lucht- en zeehavens. Tegenwoordig is er steeds meer belangstelling voor datacenters, stadions, ziekenhuizen en verhuurbedrijven.

• De verhuursector krijgt ook steeds meer belangstelling van impactinvesteerders die zich richten op duurzame investeringen, vanwege het circulaire karakter van de verhuuractiviteiten. Als gevolg van deze factoren zal de markt voor de verhuur van apparatuur de komende jaren naar verwachting blijven consolideren. Dit zal waarschijnlijk leiden tot een kleiner aantal grotere, dominantere spelers op de markt.

Bronnen: S&P500 CapitalIQ, Europese Huurbond (ERA)